Table of Contents

Thuế tiêu thụ đặc biệt (TTĐB) là loại thuế gián thu quan trọng nhằm điều tiết tiêu dùng các mặt hàng xa xỉ hoặc có hại cho sức khỏe, môi trường. Việc nắm rõ cách tính thuế TTĐB và quy định mới nhất giúp doanh nghiệp tuân thủ pháp luật, tối ưu chi phí và tránh rủi ro phạt. Kế toán Dego sẽ hướng dẫn chi tiết cách tính thuế TTĐB, quy định pháp lý hiện hành, kèm ví dụ minh họa và kinh nghiệm thực tế để doanh nghiệp áp dụng hiệu quả.

I. Tổng quan về thuế tiêu thụ đặc biệt

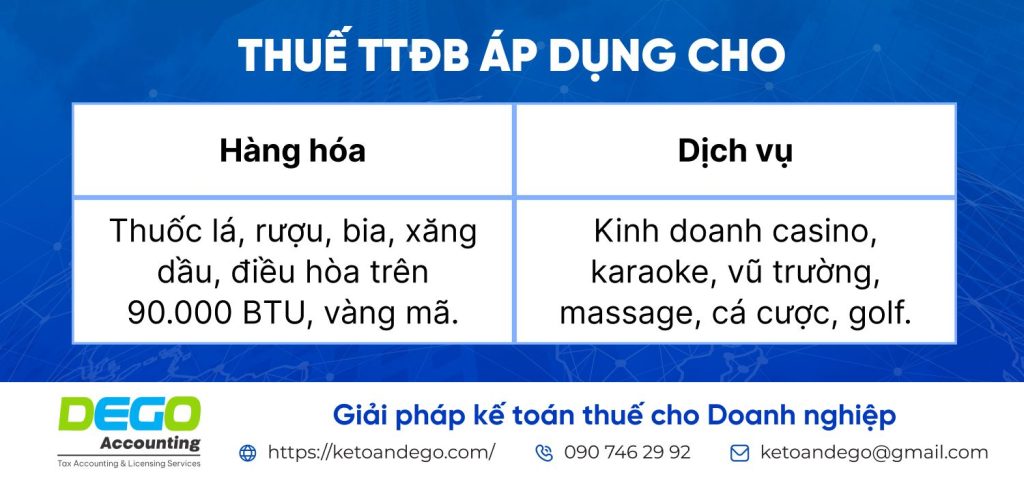

Thuế TTĐB là thuế đánh vào các mặt hàng như rượu, bia, thuốc lá, xăng dầu và dịch vụ như casino, karaoke. Mục tiêu là hạn chế tiêu thụ sản phẩm không thiết yếu, tăng ngân sách nhà nước. Người tiêu dùng chịu thuế, nhưng doanh nghiệp phải kê khai và nộp.

Quy định pháp luật bao gồm Luật Thuế TTĐB 2014, Nghị định 108/2015/NĐ-CP, và Thông tư 32/2024/TT-BTC. Các văn bản này hướng dẫn chi tiết về đối tượng chịu thuế và cách tính. Doanh nghiệp cần cập nhật để tránh sai sót.

Ví dụ, một công ty sản xuất bia phải tính thuế TTĐB để định giá sản phẩm cạnh tranh. Sử dụng phần mềm kế toán và hóa đơn điện tử (HĐĐT) giúp quản lý thuế hiệu quả hơn.

Xem thêm: Thuế Tiêu Thụ Đặc Biệt (TTĐB) Là Gì? Những Kiến Thức Cần Biết

1. Đối tượng chịu thuế TTĐB

2. Vai trò của thuế TTĐB

Thuế TTĐB điều tiết tiêu dùng, bảo vệ sức khỏe và môi trường. Nó cũng tăng nguồn thu ngân sách và khuyến khích tiêu dùng bền vững. Doanh nghiệp cần hiểu rõ để tuân thủ và tối ưu chi phí.

II. Cách tính thuế tiêu thụ đặc biệt

Cách tính thuế TTĐB dựa trên công thức: Thuế TTĐB = Giá tính thuế TTĐB x Thuế suất TTĐB. Giá tính thuế được xác định tùy theo loại hình kinh doanh. Công thức này giúp doanh nghiệp tính toán chính xác số thuế phải nộp.

Thuế suất TTĐB thay đổi theo mặt hàng/dịch vụ, từ 10% (xăng) đến 75% (thuốc lá). Giá bán cuối cùng bao gồm thuế TTĐB và thuế GTGT, ảnh hưởng trực tiếp đến người tiêu dùng. Doanh nghiệp cần ghi đúng thông tin thuế trên HĐĐT.

1. Công thức tính thuế TTĐB

Để tính thuế TTĐB và giá bán cuối cùng, doanh nghiệp thực hiện các bước sau:

| Bước | Nội dung | Công thức |

| 1. Xác định giá tính thuế TTĐB | Giá bán chưa thuế GTGT (sản xuất trong nước) hoặc giá nhập + thuế nhập khẩu (hàng nhập) | Giá bán chưa thuế GTGT |

| 2. Tính thuế TTĐB | Nhân giá tính thuế với thuế suất TTĐB | Giá tính thuế TTĐB x Thuế suất TTĐB |

| 3. Tính giá tính thuế GTGT | Cộng giá bán chưa thuế và thuế TTĐB | Giá bán chưa thuế + Thuế TTĐB |

| 4. Tính thuế GTGT | Nhân giá tính thuế GTGT với thuế suất GTGT (thường 10%) | Giá tính thuế GTGT x 10% |

| 5. Tính giá bán cuối cùng | Cộng giá tính thuế GTGT và thuế GTGT | Giá tính thuế GTGT + Thuế GTGT |

2. Ví dụ minh họa

Công ty Minh Phát sản xuất 1.000 thùng bia, giá bán chưa thuế 20 triệu đồng/thùng, thuế TTĐB 65%, thuế GTGT 10%. Cách tính:

- Giá tính thuế TTĐB: 20 triệu đồng/thùng.

- Thuế TTĐB: 20 triệu x 65% = 13 triệu đồng/thùng.

- Giá tính thuế GTGT: 20 triệu + 13 triệu = 33 triệu đồng/thùng.

- Thuế GTGT: 33 triệu x 10% = 3,3 triệu đồng/thùng.

- Giá bán cuối cùng: 33 triệu + 3,3 triệu = 36,3 triệu đồng/thùng.

Tổng thuế TTĐB nộp: 13 triệu x 1.000 thùng = 13 tỷ đồng. Tổng thuế GTGT nộp: 3,3 triệu x 1.000 thùng = 3,3 tỷ đồng.

3. Kê khai và nộp thuế TTĐB

Doanh nghiệp nộp tờ khai thuế TTĐB (Mẫu 01/TTĐB) trước ngày 20 của tháng tiếp theo qua Cổng eTax. Thuế được nộp qua tài khoản ngân hàng hoặc Kho bạc Nhà nước. Lưu trữ chứng từ ít nhất 10 năm để phục vụ kiểm tra.

4. Sử dụng phần mềm hỗ trợ

Phần mềm như MISA, Fast giúp tự động tính thuế TTĐB, chi phí khoảng 2-5 triệu đồng/năm. Tích hợp HĐĐT để đồng bộ dữ liệu, giảm sai sót. Doanh nghiệp nên kiểm tra chữ ký số trước khi nộp tờ khai.

III. Quy định áp dụng mới nhất (2025)

Từ năm 2025, một số thay đổi trong thuế TTĐB đã được áp dụng để phù hợp với xu hướng kinh tế và bảo vệ môi trường. Doanh nghiệp cần cập nhật để tận dụng ưu đãi và tránh vi phạm. Dưới đây là các điểm nổi bật.

1. Cập nhật thuế suất TTĐB

Thông tư 32/2024/TT-BTC quy định thuế suất mới:

| Hàng hóa/Dịch vụ | Thuế suất TTĐB |

| Thuốc lá điện tử | 40% |

| Xăng E5, E10 | 8% |

| Rượu ≥ 20 độ | 65% |

| Kinh doanh casino | 35% |

Thuế suất giảm cho xăng E5, E10 nhằm khuyến khích năng lượng xanh. Thuốc lá điện tử được đưa vào diện chịu thuế để kiểm soát tiêu dùng.

2. Sử dụng hóa đơn điện tử

Doanh nghiệp phải sử dụng HĐĐT từ 01/07/2022, theo Nghị định 123/2020/NĐ-CP. HĐĐT cần ghi rõ giá trị hàng hóa, thuế TTĐB, và thuế GTGT. Điều này đảm bảo minh bạch và dễ đối chiếu.

3. Kê khai điện tử

Tờ khai thuế TTĐB phải nộp qua Cổng eTax (https://thuedientu.gdt.gov.vn/). Sử dụng phần mềm iHTKK hoặc MISA giúp tự động hóa quy trình. Doanh nghiệp cần đảm bảo chữ ký số còn hiệu lực.

4. Xử phạt vi phạm

Chậm nộp tờ khai hoặc trốn thuế TTĐB bị phạt từ 2-25 triệu đồng, hoặc 1-3 lần số thuế trốn (Nghị định 125/2020/NĐ-CP). Tuân thủ thời hạn giúp tránh rủi ro pháp lý.

5. Kinh nghiệm thực tế

Công ty sản xuất rượu sử dụng MISA để tự động hóa kê khai thuế TTĐB, tiết kiệm 50% thời gian. Đào tạo nhân viên về quy định mới là cần thiết. Thuê dịch vụ kế toán (1-3 triệu đồng/tháng) hỗ trợ doanh nghiệp nhỏ hiệu quả.

IV. Lưu ý quan trọng khi tính thuế TTĐB

Để quản lý thuế TTĐB hiệu quả, doanh nghiệp cần chú ý những điểm sau để tránh sai sót và tối ưu chi phí.

1. Đảm bảo tính chính xác

Kiểm tra giá tính thuế TTĐB, đảm bảo không bao gồm thuế GTGT. Sai sót có thể dẫn đến tính thuế thừa hoặc thiếu. Đối chiếu thuế suất với quy định hiện hành.

2. Tuân thủ thời hạn kê khai

Nộp tờ khai trước ngày 20 của tháng tiếp theo để tránh phạt. Sử dụng Google Calendar hoặc phần mềm kế toán để nhắc nhở. Chậm nộp có thể bị phạt từ 2-25 triệu đồng.

3. Lưu trữ chứng từ

Lưu trữ tờ khai, HĐĐT, và biên lai nộp thuế ít nhất 10 năm. Sao lưu dữ liệu trên Google Drive hoặc phần mềm quản lý tài liệu. Điều này giúp tra cứu dễ dàng khi kiểm tra thuế.

4. Tránh sai phạm phổ biến

5. Kinh nghiệm thực tế

Doanh nghiệp nên tích hợp HĐĐT với phần mềm kế toán để tự động tính thuế. Kiểm tra định kỳ HĐĐT và tờ khai để đảm bảo chính xác. Liên hệ hotline Tổng cục Thuế (1800-1523) khi cần hỗ trợ. Đặt lịch nhắc nhở nộp thuế trên điện thoại giúp tránh quên.

V. Các câu hỏi thường gặp (FAQs)

1. Thuế TTĐB áp dụng cho mặt hàng nào?

Thuốc lá, rượu, bia, xăng dầu, điều hòa trên 90.000 BTU, casino, karaoke, v.v.

2. Thuế TTĐB được tính trên giá nào?

Giá bán chưa thuế GTGT (sản xuất trong nước) hoặc giá nhập + thuế nhập khẩu (hàng nhập).

3. Chậm nộp tờ khai thuế TTĐB bị phạt bao nhiêu?

Từ 2-25 triệu đồng, tùy thời gian chậm trễ.

VI. Kết luận

Thuế tiêu thụ đặc biệt là công cụ quan trọng để điều tiết tiêu dùng và tăng nguồn thu ngân sách. Kế toán Dego khuyến nghị doanh nghiệp tính toán chính xác, sử dụng phần mềm hỗ trợ, và cập nhật quy định mới để tuân thủ pháp luật. Hãy khám phá thêm thông tin để được tư vấn chuyên sâu.

Xem thêm tại Website Kế toán Dego